Wstęp

JESTEŚTechnologia organicznych diod elektroluminescencyjnych (OLED) dynamicznie zmienia globalny rynek wyświetlaczy, oferując niespotykane dotąd korzyści w porównaniu z tradycyjnymi wyświetlaczami LCD i LED. Od smartfonów i telewizorów po najnowocześniejsze urządzenia AR/VR, OLED jest w centrum rewolucji technologicznej. Ten kompleksowy przewodnik oferuje dogłębną analizę branży OLED, obejmującą definicje materiałów, zastosowania, strukturę łańcucha przemysłowego, wsparcie rządowe, wielkość rynku, kluczowych graczy, otoczenie konkurencyjne, przyszłe trendy, charakterystykę finansową oraz analizę strategiczną z wykorzystaniem modelu Pięciu Sił Portera i modelu Morningstar Moat.

Jeśli jesteś inwestorem, profesjonalistą z branży lub entuzjastą technologii i chcesz zrozumieć obecny stan i przyszłe perspektywy branży OLED, to kompleksowe źródło informacji jest właśnie dla Ciebie.

1. Czym jest OLED? Definicja, zastosowania i klasyfikacja

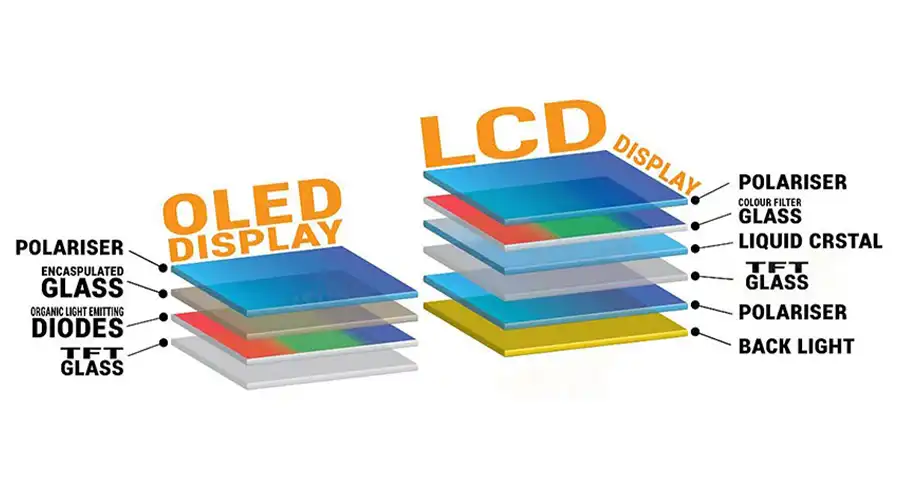

1.1 Definicja materiału OLED

Materiały OLED to produkty końcowe w łańcuchu produkcji organicznych materiałów OLED, uzyskiwane w procesie oczyszczania sublimacyjnego z półproduktów lub materiałów prekursorowych. Te materiały końcowe stanowią rdzeń paneli OLED, bezpośrednio decydując o ich wydajności świetlnej, dokładności odwzorowania kolorów i żywotności. Wysokie bariery techniczne i surowe standardy jakości sprawiają, że materiały OLED są jednym z najbardziej zaawansowanych i konkurencyjnych segmentów globalnego przemysłu wyświetlaczy.

1.2 Zastosowania OLED

Materiały OLED są szeroko stosowane w:

Smartfony i tablety:Elastyczne wyświetlacze o wysokiej rozdzielczości, głębokiej czerni i żywych kolorach.

Urządzenia noszone:Smartwatche i trackery fitness korzystają z zalet cienkiej konstrukcji OLED, elastyczności i niskiego zużycia energii.

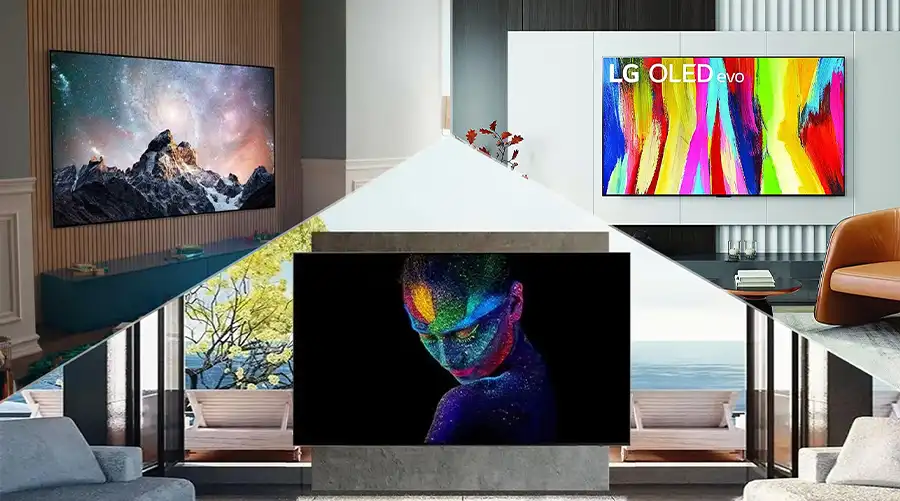

Telewizory:Telewizory klasy premium charakteryzujące się doskonałym odwzorowaniem kolorów i kontrastem.

Wystawy motoryzacyjne:Zestawy wskaźników, systemy informacyjno-rozrywkowe i wyświetlacze przezierne.

Zestawy słuchawkowe AR/VR:Panele Micro OLED charakteryzujące się niezwykle wysoką gęstością pikseli i szybką reakcją.

Oświetlenie:Innowacyjne panele oświetleniowe do zastosowań komercyjnych i domowych.

Lotnictwo i obronność:Specjalistyczne ekrany do awioniki i sprzętu wojskowego.

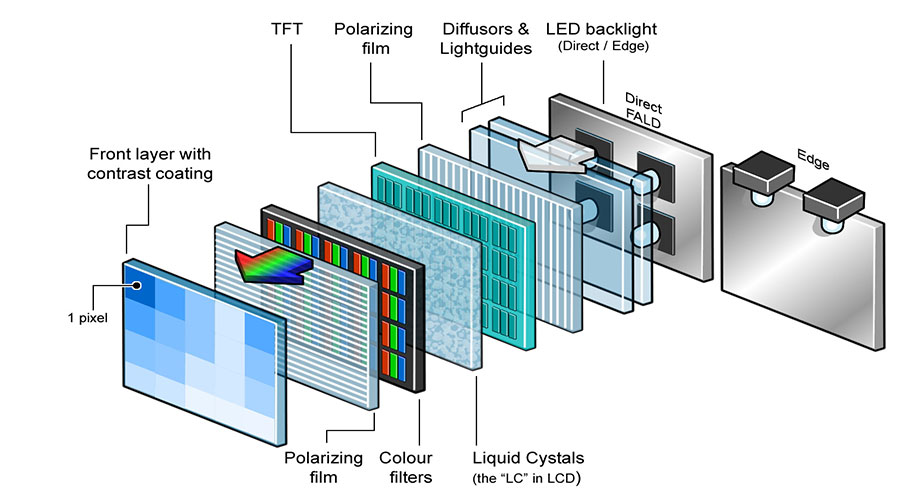

1.3 Klasyfikacja materiałów OLED

Materiały OLED zazwyczaj dzieli się ze względu na funkcję, jaką pełnią w architekturze urządzenia:

Materiały warstwy emisyjnej (EML):Materiały emisyjne o barwie czerwonej, zielonej i niebieskiej, w tym gospodarze i domieszki.

Materiały warstwy transportu dziur (HTL):Ułatwiają ruch ładunków dodatnich (dziur).

Materiały warstwy transportu elektronów (ETL):Ułatwiają ruch ładunków ujemnych (elektronów).

Warstwa wstrzykiwania dziur (HIL) i warstwa wstrzykiwania elektronów (EIL):Zoptymalizuj wstrzykiwanie ładunku z elektrod.

Inne warstwy funkcjonalne:W tym warstwy buforowe i materiały kapsułkujące.

Ze względu na strukturę chemiczną materiały OLED klasyfikuje się również jako:

Materiały małocząsteczkowe:Typowy nurt, zapewniający wysoką wydajność i stabilność, odpowiedni do osadzania próżniowego.

Materiały polimerowe:Nowość, o dużej przetwarzalności, ale wciąż w fazie rozwoju, aby można ją było stosować na masową skalę.

2. Wsparcie rządowe i strategiczne pozycjonowanie przemysłowe

2.1 Krajowe wsparcie polityki

Branża materiałów OLED jest strategicznym priorytetem chińskiego rządu. Od 2006 roku wdrażane są polityki i przepisy mające na celu promowanie badań i rozwoju, industrializacji i rozwoju łańcucha dostaw. Do najważniejszych polityk należą:

Krajowy średnio- i długoterminowy plan rozwoju nauki i technologii (2006–2020)

Decyzja Rady Państwa w sprawie przyspieszenia uprawy i rozwoju strategicznych wschodzących gałęzi przemysłu

Specjalne plany dla nowych technologii wyświetlania(w tym OLED)

Inicjatywa „Made in China 2025”:Podkreśla przełomowe osiągnięcia w zakresie kluczowych materiałów i urządzeń do zaawansowanej produkcji.

Od 2021 r. zachęty podatkowe i bezcłowy import zaawansowanych surowców i materiałów eksploatacyjnych bezpośrednio przynoszą korzyści sektorowi materiałów OLED.

2.2 Inicjatywy samorządów lokalnych

Prowincje i miasta takie jak Guangdong i Shenzhen podjęły działania mające na celu wspieranie wysokiej jakości rozwoju nowych klastrów materiałowych, w tym materiałów OLED. Obejmują one bezpośrednie finansowanie, dotacje na badania i rozwój oraz wsparcie dla sojuszy branżowych.

2.3 Prowincja Guangdong: Sektory strategiczne

Guangdong, chińskie centrum innowacji, wymienia „Wyświetlacze wideo o ultrawysokiej rozdzielczości” i „Nowe materiały pionierskie” jako filary i rozwijające się branże strategiczne. Rozwój materiałów OLED jest kluczowym elementem tych klastrów, wspieranym przez plany rozwoju innowacji, ulgi podatkowe i ukierunkowane inwestycje.

3. Łańcuch przemysłowy OLED: struktura i ryzyko

3.1 Struktura łańcucha branżowego

Łańcuch branżowy OLED składa się z trzech głównych segmentów:

Pod prąd:Produkcja urządzeń (litografia, trawienie, powlekanie, enkapsulacja), produkcja materiałów (podłoży, elektrod, materiałów końcowych OLED) oraz montaż podzespołów (układów scalonych, płytek drukowanych).

Środek strumienia:Montaż i produkcja paneli OLED, integracja materiałów i procesów w gotowe moduły.

W dół rzeki:Zastosowania dla użytkowników końcowych, takie jak smartfony, telewizory, oświetlenie, wyświetlacze samochodowe i nowe urządzenia AR/VR.

(Wstaw tutaj diagram łańcucha przemysłowego lub link dla zilustrowania.)

3.2 Kluczowe obszary ryzyka

Bariery technologiczne:Kluczowe patenty i zastrzeżone procesy są zdominowane przez podmioty międzynarodowe (Samsung SDI, LG Chem, Idemitsu Kosan, UDC, Merck itp.).

Zależność łańcucha dostaw:Materiały o wysokiej czystości i krytyczne prekursory są w większości importowane. Krajowy wskaźnik substytucji pozostaje niski, zwłaszcza w przypadku materiałów końcowych.

Bariery wejścia:Dostawcy muszą przejść długie i rygorystyczne cykle certyfikacji (2–3 lata), co utrudnia nowym podmiotom zdobycie znaczącego udziału w rynku.

Konkurencja na rynku:Wygasanie patentów i rozwój firm krajowych zwiększają konkurencję i obniżają marże.

Ryzyko związane z surowcami i zapasami:Wahania cen i problemy z zarządzaniem zapasami wpływają na rentowność.

Ryzyko geopolityczne i związane z przestrzeganiem przepisów:Działalność w Azji, Europie i USA wiąże się z narażeniem na niepewność regulacyjną i polityczną.

Iteracja technologii:Szybki postęp wymaga ciągłych inwestycji w prace badawczo-rozwojowe; pozostawanie w tyle prowadzi do przestarzałości.

4. Wielkość rynku OLED i otoczenie konkurencyjne

4.1 Przegląd rynku globalnego

Wielkość rynku w 2024 r.:Wartość światowego rynku materiałów OLED szacuje się na 2,11 miliardów dolarów.

Prognoza na rok 2031:Oczekuje się, że osiągnie 4,338 mld USD, ze średnioroczną stopą wzrostu (CAGR) na poziomie 11,0%.

Koncentracja rynku:Trzy największe międzynarodowe firmy kontrolują ponad 65% rynku, a Samsung SDI i LG Chem odpowiadają za około 70%.

4.2 Przegląd rynku chińskiego

Wielkość rynku w 2023 r.:Rynek materiałów organicznych OLED w Chinach osiągnął wartość 4,3 mld RMB (ok. 600 mln USD), co oznacza wzrost o 33% w skali roku.

Prognoza na rok 2030:Oczekuje się, że osiągnie on 9,8 mld RMB (~1,4 mld USD), ze prognozowanym rocznym wskaźnikiem wzrostu (CAGR) na poziomie 11,0%.

Współczynnik lokalizacji:Przedsiębiorstwa krajowe poczyniły postępy w zakresie materiałów pośrednich i prekursorowych, ale wskaźnik lokalizacji materiałów końcowych nadal wynosi poniżej 20%.

4.3 Krajobraz konkurencyjny

Liderzy światowi:Samsung SDI, LG Chem, Idemitsu Kosan, UDC, Dow Chemical, Merck.

Chińscy gracze krajowi:Laite Optoelectronics, Visionox, BOE, Royole i inne, których udziały w rynku rosną, ale wciąż są niewielkie.

Analiza segmentowa

Materiały emisyjne:UDC (USA) i Dow Chemical dominują na rynku materiałów fosforyzujących w kolorze czerwonym i zielonym; Idemitsu Kosan i Merck przodują na rynku materiałów niebieskich.

Materiały uniwersalne:LG Chem, Samsung SDI, Toray (Japonia), Merck i UDC dominują na rynku, wykorzystując swoje portfolio patentów i pozycję lidera technologicznego.

5. Przyszłe trendy rynkowe i plan rozwoju technologii

5.1 Ewolucja technologii

Elastyczny OLED:Szybkie przyjęcie w smartfonach i urządzeniach typu wearable, a składane i zwijane wyświetlacze zyskują coraz większą popularność.

QD-OLED i drukowane OLED:Procesy produkcyjne nowej generacji mają na celu obniżenie kosztów i rozszerzenie zastosowań o duże rozmiary.

Mikro OLED:Wyświetlacze o ultrawysokiej rozdzielczości do zastosowań AR/VR, medycznych i wojskowych — globalny trend wzrostowy.

Materiały fosforescencyjne:Przejście z materiałów fluorescencyjnych na fosforyzujące zwiększa wydajność i wydłuża żywotność.

5.2 Czynniki napędzające rynek

Elektronika użytkowa:Penetracja OLED w smartfonach przekracza 50%; rośnie popularność telewizorów i laptopów.

Motoryzacja i AR/VR:Rośnie zapotrzebowanie na elastyczne panele o wysokiej rozdzielczości w samochodach oraz zestawy słuchawkowe zapewniające wrażenia immersyjne.

Nacisk na lokalizację:Polityka rządu, bezpieczeństwo łańcucha dostaw i rosnące możliwości krajowe przyspieszają zastępowanie importowanych materiałów.

5.3 Wyzwania

Presja kosztów:Choć koszty produkcji spadają, początkowe inwestycje pozostają wysokie.

Bariery patentowe:Międzynarodowe portfele patentowe nadal ograniczają zakres krajowej innowacyjności.

Technologie alternatywne:Mini LED i Micro LED to wschodząca konkurencja na rynkach high-end.

6. Charakterystyka branży OLED i wskaźniki finansowe

6.1 Funkcje branżowe

Wysokie bariery techniczne:Wymagane są zaawansowane prace badawczo-rozwojowe, ścisła czystość i zastrzeżona wiedza specjalistyczna.

Koncentracja klientów:Najwięksi producenci paneli (np. BOE, Samsung, LG) odpowiadają za większość przychodów dostawców materiałów.

Długie cykle certyfikacji:2–5 lat na potwierdzenie autentyczności nowego materiału przez producentów paneli.

6.2 Charakterystyka finansowa

Wzrost przychodów i zysków:Wiodące firmy, takie jak Laite Optoelectronics, odnotowały wzrost przychodów rok do roku o 56,9% i wzrost zysku netto o 116,68% w 2024 r.

Marża brutto:Marże brutto na produktach końcowych wynoszą 65–70% (Laite Optoelectronics), natomiast na produktach pośrednich są one niższe (23–24%).

Struktura kosztów:Surowce stanowią około 55% kosztów, koszty produkcji około 38%, przy stosunkowo niskich kosztach pracy.

Intensywność prac badawczo-rozwojowych:Wydatki na działalność badawczo-rozwojową mogą przekraczać 18%, co odzwierciedla potrzebę ciągłej innowacji.

Ryzyko koncentracji rynku:Duże uzależnienie od niewielkiej liczby producentów paneli zwiększa podatność na zmiany popytu.

7. Kluczowe spółki giełdowe w chińskim łańcuchu branżowym OLED

Poniżej znajduje się lista reprezentatywnych chińskich spółek publicznych z całego łańcucha wartości OLED:

| Segment | Nazwa firmy (symbol giełdowy) | Główna działalność |

| Materiały końcowe | Laite Optoelectronics (688150) | Materiały warstwy emisyjnej i transportowej |

| Materiały końcowe | Jesteś (688378) | Wiodący krajowy dostawca organicznych materiałów OLED |

| Półprodukty | Ruilian Xincai (688450) | Dostosowane półprodukty, materiały ciekłokrystaliczne |

| Półprodukty | Puyang Huicheng (301128) | Producent materiałów OLED w globalnym łańcuchu dostaw |

| Produkcja paneli | BOE A (000725) | AMOLED i elastyczne panele wyświetlacza |

| Produkcja paneli | Visionox (002387) | Panele AMOLED, technologia składanych wyświetlaczy |

| Sprzęt/Komponenty | Jingce Electronics (300567) | Sprzęt inspekcyjny, folie PI |

| Sprzęt/Komponenty | Technologia Qingyue | Sprzęt i materiały związane z OLED |

8. Analiza pięciu sił Portera: branża materiałów OLED

Zastosowanie modelu Pięciu Sił Portera zapewnia inwestorom i przedsiębiorstwom działającym w sektorze materiałów OLED strategiczne spostrzeżenia.

Moc dostawcy:Wysoki. Kluczowe patenty, technologie i prekursory o wysokiej czystości są kontrolowane przez kilku międzynarodowych gigantów, co zapewnia im silną siłę przetargową.

Siła nabywcza:Średnio-wysoki. Producenci paneli są bardzo skoncentrowani (BOE, Samsung, LG), ale certyfikacja materiałów jest długa i kosztowna, co zmniejsza częstotliwość zmian.

Zagrożenie ze strony nowych podmiotów:Niskie. Wysokie bariery techniczne, długie cykle certyfikacji klientów i rozbudowana ochrona patentowa zniechęcają nowych graczy.

Zagrożenie ze strony substytutów:Średnia. Technologie Mini LED i Micro LED stanowią realną alternatywę na rynkach premium, ale elastyczność i kontrast OLED pozostają unikalnymi atutami.

Rywalizacja w branży:Intensywne. Dominują międzynarodowi liderzy, ale krajowi gracze szybko rosną, co prowadzi do zaciętej konkurencji, presji cenowej i szybkich innowacji.

9. Analiza Morningstar Moat: Przewaga konkurencyjna firm OLED

Aktywa niematerialne:Wiodący gracze są właścicielami patentów, które zapewniają ochronę prawną i techniczną.

Koszty przełączenia:Długie cykle certyfikacji materiałów i wysokie koszty zmiany dostawcy zapewniają lojalność klientów.

Zaleta kosztowa:Większe firmy korzystają z efektu skali i integracji łańcucha dostaw.

Efektywna skala:Mimo że udział firm krajowych w rynku jest obecnie niewielki, wsparcie rządowe i inwestycje napędzają szybką ekspansję.

Efekty sieciowe:Ograniczone pod względem materiałów, ale pionowa integracja z producentami płyt może przynieść korzyści wynikające ze współpracy.

Ocena fosy:Większość chińskich firm produkujących materiały OLED posiada obecnie„wąska fosa”—konkurencyjny, ale jeszcze nie nie do zdobycia. Aby osiągnąć status „szerokiej fosy”, potrzebne są ciągłe innowacje i przełomowe patenty.

10. Wnioski: Perspektywy dla branży OLED

Branża OLED odnotowuje szybki i stabilny wzrost, napędzany rosnącym popytem na wyświetlacze o wysokiej wydajności, silnym wsparciem rządowym i nieustającymi innowacjami technologicznymi. Podczas gdy międzynarodowi giganci dominują w segmencie materiałów podstawowych, chińskie firmy robią imponujące postępy, szczególnie w zakresie materiałów pośrednich i prekursorowych.

Patrząc w przyszłość, kluczem do sukcesu w sektorze OLED jest:

Przełamywanie barier patentowychpoprzez rodzimą innowacyjność i inwestycje w prace badawczo-rozwojowe.

Osiągnięcie lokalizacji materiału końcowegoaby zapewnić bezpieczeństwo łańcucha dostaw.

Łapanie nowych możliwościna rynkach wyświetlaczy elastycznych, składanych i AR/VR.

Budowanie głębszych partnerstwwzdłuż łańcucha przemysłowego, od dostawców surowców do producentów produktów finalnych.

Dla inwestorów, przedsiębiorców i firm technologicznych sektor OLED pozostanie jedną z najbardziej dynamicznych i obiecujących dziedzin w najbliższej dekadzie.

Zalecana lektura

Zachęcamy do linkowania do tej strony, która stanowi kompleksowe źródło informacji o branży OLED. W sprawie partnerstwa w zakresie treści lub dalszych informacji prosimy o kontakt!

Najnowsze artykuły

-

Kompletny przewodnik po branży OLED: analiza rynku, kluczowi gracze i przyszłe trendy (wydanie 2025)

Kompletny przewodnik po branży OLED: analiza rynku, kluczowi gracze i przyszłe trendy (wydanie z 2025 r.)

-

Best OLED Display 2025 – The Ultimate Guide

Odkryj najlepsze wyświetlacze OLED 2025 roku z naszym kompletnym przewodnikiem. Poznaj najnowocześniejszą technologię, AMO

-

Exploring OLED Technology: Beyond Traditional Displays (2025 Update)

What is an OLED? A 2025 Guide to Organic Light-Emitting Diodesbody { font-family: 'Roboto', sans-ser

-

Tryb wyświetlania IPS: podstawa nowoczesnej technologii TFT LCD

Odkryj zalety trybu wyświetlania IPS w wyświetlaczach TFT LCD, w tym szerokie kąty widzenia i doskonałą rozdzielczość kolorów.

-

Wyświetlacze OLED kontra IPS: kompleksowy przewodnik po wyborze odpowiedniej technologii

Odkryj różnice między wyświetlaczami OLED i IPS. Dowiedz się, która technologia oferuje lepsze kolory,

Recommended products

-

Wyświetlacz OLED 1,93" I2C 368x448 Panel klasy przemysłowej

Moduł AMOLED o przekątnej 1,93 cala firmy Shenzhen Brownopto Technology (model BR193103-A1) ma podstawową zaletę

-

2,06-calowy wyświetlacz OLED | Rozdzielczość 410×502 | 600 nitów | Ekran SPI

Moduł wyświetlacza AMOLED o przekątnej 2,06 cala został zaprojektowany specjalnie do pracy w trudnych warunkach przemysłowych,

-

3.92" OLED Display I2C Interface 1080 × 1240 Resolution

Specyfikacja produktu: BRO392001ARodzielczość: 1080x1024Zakres napięcia roboczego: 28 VRozmiar ekranu: 3,92

-

Moduł wyświetlacza OLED 4,39" Interfejs I2C Rozdzielczość 568×1210

Moduł wyświetlacza AMOLED o przekątnej 4,39 cala (model BR439102-A1) wprowadzony przez (Shenzhen Brownopto Technology)

-

Moduł wyświetlacza OLED 5,48" - 1080x1920 I2C, MIPI DSI, przemysłowy

Specyfikacja produktu: BRO548001ARodzielczość: 1080x1920Zakres napięcia roboczego: 2,8 VRozmiar ekranu: 5,4

-

Wyświetlacz OLED 6,01" | Wysoka rozdzielczość 1080x2160 | Interfejs MIPI

Specyfikacja produktu: BRO601001ATryb wyświetlania: AMOLED Rozmiar ekranu (cale): 6,01 Rozdzielczość: 1080x2