Introduction

DU BISTDie OLED-Technologie (Organic Light-Emitting Diode) verändert den globalen Displaymarkt rasant und bietet beispiellose Vorteile gegenüber herkömmlichen LCD- und LED-Displays. Von Smartphones und Fernsehern bis hin zu hochmodernen AR/VR-Geräten steht OLED im Zentrum einer technologischen Revolution. Dieser umfassende Leitfaden bietet einen umfassenden Einblick in die OLED-Branche, einschließlich Materialdefinitionen, Anwendungen, industrieller Kettenstruktur, staatlicher Förderung, Marktgröße, wichtigen Akteuren, Wettbewerbsumfeld, zukünftigen Trends, finanziellen Merkmalen und strategischer Analyse anhand der Porter'schen Fünf-Kräfte-Analyse und des Morningstar Moat-Modells.

Wenn Sie Investor, Branchenprofi oder Technologie-Enthusiast sind und sich über den aktuellen Stand und die Zukunftsaussichten der OLED-Branche informieren möchten, ist diese umfassende Ressource genau das Richtige für Sie.

1. Was ist OLED? Definition, Anwendungen und Klassifizierung

1.1 OLED-Materialdefinition

OLED-Materialien sind die Endprodukte in der Produktionskette organischer OLED-Materialien und werden durch Sublimationsreinigungsprozesse aus Zwischenprodukten oder Vorläufermaterialien gewonnen. Diese Endmaterialien bilden den Kern von OLED-Panels und bestimmen direkt deren Lichtausbeute, Farbgenauigkeit und Lebensdauer. Hohe technische Hürden und strenge Qualitätsstandards machen OLED-Materialien zu einem der fortschrittlichsten und wettbewerbsfähigsten Segmente der globalen Displayindustrie.

1.2 OLED-Anwendungen

OLED-Materialien werden häufig in folgenden Bereichen eingesetzt:

Smartphones und Tablets:Flexible, hochauflösende Displays mit tiefem Schwarz und lebendigen Farben.

Tragbare Geräte:Smartwatches und Fitness-Tracker profitieren von der geringen Dicke, Flexibilität und dem geringen Stromverbrauch von OLED.

Fernseher:Premium-Fernseher mit überragender Farbleistung und Kontrast.

Automobil-Displays:Kombiinstrumente, Infotainmentsysteme und Head-up-Displays.

AR/VR-Headsets:Micro-OLED-Panels für ultrahohe Pixeldichte und schnelle Reaktion.

Beleuchtung:Innovative Lichtpaneele für den gewerblichen und privaten Gebrauch.

Luft- und Raumfahrt und Verteidigung:Spezialbildschirme für Avionik und militärische Ausrüstung.

1.3 OLED-Materialklassifizierung

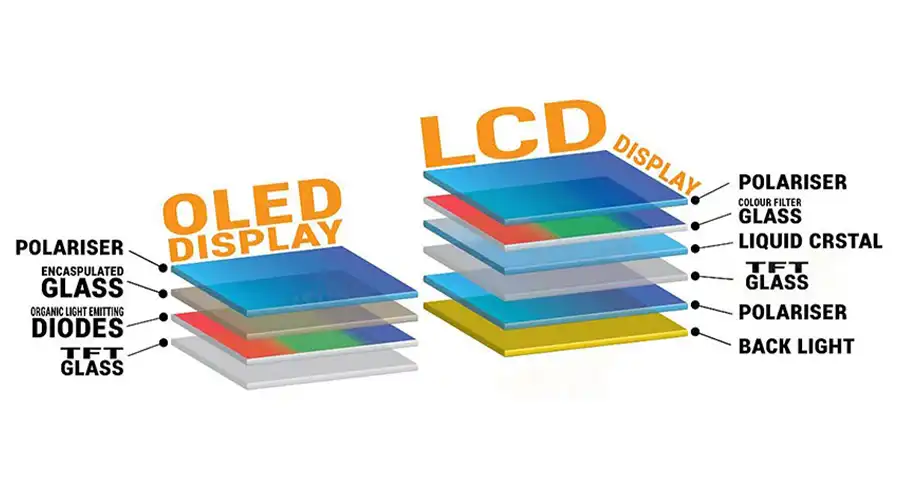

OLED-Materialien werden typischerweise nach ihrer Funktion in der Gerätearchitektur unterteilt:

Emissionsschichtmaterialien (EML):Rot, grün und blau emittierende Materialien, einschließlich Wirts- und Dotierstoffe.

Materialien der Lochtransportschicht (HTL):Erleichtert die Bewegung positiver Ladungen (Löcher).

Materialien der Elektronentransportschicht (ETL):Erleichtert die Bewegung negativer Ladungen (Elektronen).

Lochinjektionsschicht (HIL) und Elektroneninjektionsschicht (EIL):Optimieren Sie die Ladungseinspeisung von Elektroden.

Andere Funktionsschichten:Einschließlich Pufferschichten und Kapselungsmaterialien.

Aufgrund ihrer chemischen Struktur werden OLED-Materialien auch wie folgt klassifiziert:

Materialien mit kleinen Molekülen:Mainstream, bietet hohe Effizienz und Stabilität, geeignet für die Vakuumabscheidung.

Polymermaterialien:Neu auf dem Markt, mit guter Verarbeitbarkeit, aber noch in der Entwicklung für den Massenmarkt.

2. Staatliche Unterstützung und strategische industrielle Positionierung

2.1 Nationale politische Unterstützung

Die OLED-Materialindustrie hat für die chinesische Regierung strategische Priorität. Seit 2006 wurden Richtlinien und Regelungen eingeführt, um Forschung und Entwicklung, Industrialisierung und die Entwicklung der Lieferkette zu fördern. Zu den wichtigsten Maßnahmen gehören:

Nationaler mittel- und langfristiger Wissenschafts- und Technologieentwicklungsplan (2006–2020)

Beschluss des Staatsrates zur Beschleunigung der Förderung und Entwicklung strategischer aufstrebender Industrien

Spezielle Pläne für neue Display-Technologien(einschließlich OLED)

Initiative „Made in China 2025“: Betont Durchbrüche bei wichtigen Materialien und Geräten für die fortschrittliche Fertigung.

Seit 2021 kommen Steueranreize und zollfreie Importe für fortschrittliche Rohstoffe und Verbrauchsmaterialien dem OLED-Materialsektor direkt zugute.

2.2 Initiativen der lokalen Regierung

Provinzen und Städte wie Guangdong und Shenzhen haben Maßnahmen ergriffen, um die hochwertige Entwicklung neuer Materialcluster, darunter auch OLED-Materialien, zu fördern. Dazu gehören direkte Finanzierung, Forschungs- und Entwicklungszuschüsse und die Unterstützung von Industrieallianzen.

2.3 Provinz Guangdong: Strategische Sektoren

Guangdong, Chinas Innovationszentrum, nennt „Ultra High-Definition Video Display“ und „Frontier New Materials“ als tragende und aufstrebende strategische Branchen. Die Entwicklung von OLED-Materialien ist ein Schlüsselelement dieser Cluster und wird durch Innovationspläne, Steuererleichterungen und gezielte Investitionen unterstützt.

3. OLED-Industriekette: Struktur und Risiken

3.1 Industriekettenstruktur

Die OLED-Industriekette besteht aus drei Hauptsegmenten:

Upstream:Geräteherstellung (Lithografie, Ätzen, Beschichten, Verkapseln), Materialproduktion (Substrate, Elektroden, OLED-Endmaterialien) und Komponentenmontage (ICs, Leiterplatten).

Mittelstrom:Montage und Herstellung von OLED-Panels, Integration von vorgelagerten Materialien und Prozessen in fertige Module.

Stromabwärts:Endbenutzeranwendungen wie Smartphones, Fernseher, Beleuchtung, Autodisplays und neue AR/VR-Geräte.

(Fügen Sie hier zur Veranschaulichung ein Industriekettendiagramm oder einen Link ein.)

3.2 Wesentliche Risikobereiche

Technologiebarrieren:Kernpatente und proprietäre Prozesse werden von internationalen Akteuren (Samsung SDI, LG Chem, Idemitsu Kosan, UDC, Merck usw.) dominiert.

Abhängigkeit von der Lieferkette:Hochreine Materialien und kritische Vorprodukte werden größtenteils importiert. Die inländische Substitutionsrate ist nach wie vor niedrig, insbesondere bei Endmaterialien.

Eintrittsbarrieren:Lieferanten müssen lange und strenge Zertifizierungszyklen (2–3 Jahre) durchlaufen, was es für neue Marktteilnehmer schwierig macht, bedeutende Marktanteile zu gewinnen.

Marktwettbewerb:Der Ablauf von Patenten und der Aufstieg inländischer Unternehmen verschärfen den Wettbewerb und drücken auf die Margen.

Rohstoff- und Bestandsrisiken:Preisschwankungen und Herausforderungen bei der Bestandsverwaltung wirken sich auf die Rentabilität aus.

Geopolitische und Compliance-Risiken:Durch die Geschäftstätigkeit in Asien, Europa und den USA ist man regulatorischen und politischen Unsicherheiten ausgesetzt.

Technologieiteration:Schnelle Fortschritte erfordern kontinuierliche Investitionen in Forschung und Entwicklung; Rückstand führt zur Veralterung.

4. OLED-Marktgröße und Wettbewerbslandschaft

4.1 Globaler Marktüberblick

Marktgröße 2024:Der weltweite Markt für OLED-Materialien wird auf 2,11 Milliarden US-Dollar geschätzt.

Prognose 2031:Es wird erwartet, dass der Umsatz 4,338 Milliarden US-Dollar erreicht, mit einer durchschnittlichen jährlichen Wachstumsrate von 11,0 %.

Marktkonzentration:Die drei größten internationalen Unternehmen kontrollieren über 65 Prozent des Marktes, wobei allein auf Samsung SDI und LG Chem etwa 70 Prozent entfallen.

4.2 Marktübersicht für China

Marktgröße 2023:Der chinesische Markt für organische OLED-Materialien erreichte 4,3 Milliarden RMB (ca. 600 Millionen US-Dollar), ein Anstieg von 33 % im Vergleich zum Vorjahr.

Prognose 2030:Es wird erwartet, dass der Umsatz 9,8 Milliarden RMB (ca. 1,4 Milliarden US-Dollar) erreicht, mit einer prognostizierten jährlichen Wachstumsrate von 11,0 %.

Lokalisierungsrate:Inländische Unternehmen haben bei Zwischen- und Vorläufermaterialien Fortschritte erzielt, die Lokalisierung der Endmaterialien liegt jedoch weiterhin unter 20 %.

4.3 Wettbewerbslandschaft

Weltweit führende Unternehmen:Samsung SDI, LG Chem, Idemitsu Kosan, UDC, Dow Chemical, Merck.

Chinas einheimische Akteure:Laite Optoelectronics, Visionox, BOE, Royole und andere mit wachsenden, aber immer noch bescheidenen Marktanteilen.

Segmentanalyse

Emittierende Materialien:UDC (USA) und Dow Chemical dominieren den Bereich der rot/grün phosphoreszierenden Materialien; Idemitsu Kosan und Merck sind führend bei blauen Materialien.

Universelle Materialien:LG Chem, Samsung SDI, Toray (Japan), Merck und UDC dominieren und nutzen ihre Patentportfolios und ihre Technologieführerschaft.

5. Zukünftige Markttrends und Technologie-Roadmap

5.1 Technologieentwicklung

Flexibles OLED:Schnelle Verbreitung bei Smartphones und Wearables, wobei faltbare und rollbare Displays immer beliebter werden.

QD-OLED und gedrucktes OLED:Fertigungsprozesse der nächsten Generation zielen darauf ab, die Kosten zu senken und den Einsatz großformatiger Anwendungen zu erweitern.

Micro OLED:Displays mit ultrahoher Auflösung für AR/VR-, medizinische und militärische Zwecke – ein globaler Wachstums-Hotspot.

Phosphoreszierende Materialien:Der Übergang von fluoreszierenden zu phosphoreszierenden Materialien steigert Effizienz und Lebensdauer.

5.2 Markttreiber

Unterhaltungselektronik:Die OLED-Durchdringung bei Smartphones liegt bei über 50 %, die Nutzung bei Fernsehern und Laptops nimmt zu.

Automobilindustrie und AR/VR:Die Nachfrage nach flexiblen, hochauflösenden Panels in Autos und immersiven Headsets steigt rasant.

Lokalisierungsschub:Regierungspolitik, Sicherheit der Lieferkette und steigende inländische Kapazitäten beschleunigen den Ersatz importierter Materialien.

5.3 Herausforderungen

Kostendruck:Während die Herstellungskosten sinken, bleiben die Anfangsinvestitionen hoch.

Patentbarrieren:Internationale Patentportfolios schränken den Spielraum für inländische Innovationen weiterhin ein.

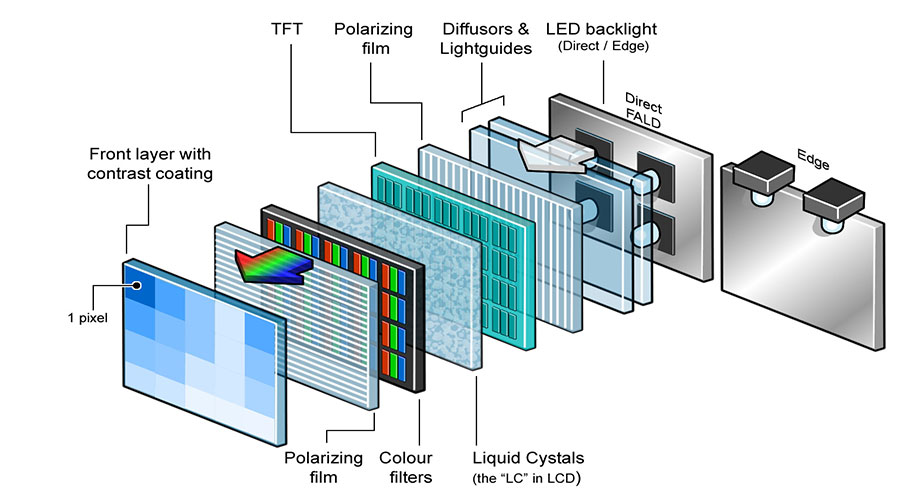

Alternative Technologien:Mini-LED und Micro-LED sind aufstrebende Konkurrenten in den High-End-Märkten.

6. Merkmale und Finanzkennzahlen der OLED-Branche

6.1 Branchenmerkmale

Hohe technische Barrieren:Erforderlich sind fortgeschrittene Forschung und Entwicklung, strenge Reinheit und geschütztes Know-how.

Kundenkonzentration:Die großen Panelhersteller (z. B. BOE, Samsung, LG) erwirtschaften den Großteil des Umsatzes der Materiallieferanten.

Lange Zertifizierungszyklen:2–5 Jahre für die Authentifizierung neuer Materialien durch Panelhersteller.

6.2 Finanzielle Merkmale

Umsatz- und Gewinnwachstum:Führende Unternehmen wie Laite Optoelectronics meldeten im Jahr 2024 ein Umsatzwachstum von 56,9 % im Vergleich zum Vorjahr und ein Nettogewinnwachstum von 116,68 %.

Bruttomarge:Die Bruttomargen für Endprodukte liegen zwischen 65 und 70 % (Laite Optoelectronics), während sie bei Zwischenprodukten niedriger sind (23–24 %).

Kostenstruktur:Die Rohstoffkosten betragen ca. 55 % und die Herstellungskosten ca. 38 %, wobei die Arbeitskosten relativ gering sind.

F&E-Intensität:Die Ausgaben für Forschung und Entwicklung können 18 % übersteigen, was den Bedarf an ständiger Innovation widerspiegelt.

Marktkonzentrationsrisiken:Die starke Abhängigkeit von einigen wenigen Panelherstellern erhöht die Anfälligkeit gegenüber Nachfrageschwankungen.

7. Wichtige börsennotierte Unternehmen in der chinesischen OLED-Industriekette

Hier sind einige repräsentative chinesische Aktiengesellschaften entlang der OLED-Wertschöpfungskette:

| Segment | Firmenname (Ticker) | Hauptgeschäft |

| Endmaterialien | Laite Optoelectronics (688150) | Materialien für Emissions- und Transportschichten |

| Endmaterialien | Sie sind (688378) | Führender inländischer Lieferant organischer OLED-Materialien |

| Zwischenprodukte | Ruilian Xincai (688450) | Kundenspezifische Zwischenprodukte, Flüssigkristallmaterialien |

| Zwischenprodukte | Puyang Huicheng (301128) | OLED-Materialhersteller in der globalen Lieferkette |

| Plattenfertigung | BOE A (000725) | AMOLED und flexible Displaypanels |

| Plattenfertigung | Visionox (002387) | AMOLED-Panels, faltbare Displaytechnologie |

| Ausstattung/Komponenten | Jingce Elektronik (300567) | Inspektionsgeräte, PI-Filme |

| Ausstattung/Komponenten | Qingyue-Technologie | OLED-bezogene Geräte und Materialien |

8. Porters Fünf-Kräfte-Analyse: OLED-Materialindustrie

Die Anwendung des Fünf-Kräfte-Modells von Porter bietet strategische Einblicke für Investoren und Unternehmen im OLED-Materialsektor.

Lieferantenleistung:Hoch. Wichtige Patente, Technologien und hochreine Vorprodukte werden von wenigen internationalen Giganten kontrolliert, was zu einer starken Verhandlungsmacht führt.

Kaufkraft:Mittelhoch. Die Panelhersteller sind stark konzentriert (BOE, Samsung, LG), aber die Materialzertifizierung ist langwierig und kostspielig, was die Schalthäufigkeit reduziert.

Bedrohung durch neue Marktteilnehmer:Niedrig. Hohe technische Hürden, lange Kundenzertifizierungszyklen und umfassender Patentschutz schrecken neue Akteure ab.

Bedrohung durch Ersatzprodukte:Mittel. Mini-LED- und Micro-LED-Technologien sind in Premiummärkten praktikable Alternativen, aber die Flexibilität und der Kontrast von OLED bleiben einzigartige Vorteile.

Branchenrivalität:Intensiv. Internationale Marktführer dominieren, doch inländische Akteure sind auf dem Vormarsch. Dies führt zu scharfem Wettbewerb, Preisdruck und rasanten Innovationen.

9. Morningstar Moat-Analyse: Wettbewerbsvorteile von OLED-Unternehmen

Immaterielle Vermögenswerte:Führende Akteure verfügen über eigene Patente, die rechtlichen und technischen Schutz bieten.

Wechselkosten:Lange Materialzertifizierungszyklen und hohe Umstellungskosten sorgen für die Kundenbindung.

Kostenvorteil:Größere Unternehmen profitieren von Skaleneffekten und der Integration der Lieferkette.

Effiziente Skalierung:Obwohl der Marktanteil inländischer Unternehmen derzeit gering ist, sorgen staatliche Unterstützung und Investitionen für eine schnelle Expansion.

Netzwerkeffekte:Begrenzte Materialien, aber die vertikale Integration mit Panelherstellern kann zu kollaborativen Vorteilen führen.

Burggrabenbewertung:Die meisten chinesischen OLED-Materialfirmen verfügen derzeit über„enger Burggraben“– wettbewerbsfähig, aber noch nicht uneinholbar. Um einen „breiten Burggraben“-Status zu erreichen, sind kontinuierliche Innovationen und Patentdurchbrüche erforderlich.

10. Fazit: Die Aussichten für die OLED-Industrie

Die OLED-Industrie verzeichnet ein rasantes und anhaltendes Wachstum, angetrieben von der steigenden Nachfrage nach Hochleistungsdisplays, starker staatlicher Förderung und kontinuierlicher technologischer Innovation. Während internationale Giganten die Kernmaterialien dominieren, erzielen chinesische Unternehmen beeindruckende Fortschritte, insbesondere bei Zwischen- und Vorläufermaterialien.

Der Schlüssel zum Erfolg im OLED-Sektor liegt in Zukunft darin:

Patentengpässe überwindendurch einheimische Innovation und Investitionen in Forschung und Entwicklung.

Erreichen der Endmateriallokalisierungum die Sicherheit der Lieferkette zu gewährleisten.

Neue Chancen nutzenin den Märkten für flexible, faltbare und AR/VR-Displays.

Aufbau engerer Partnerschaftenentlang der Industriekette, vom Rohstofflieferanten bis zum Hersteller des Endprodukts.

Für Investoren, Unternehmer und Technologieunternehmen wird der OLED-Sektor auch im nächsten Jahrzehnt einer der dynamischsten und vielversprechendsten Bereiche bleiben.

Empfohlene Lektüre

Verlinken Sie gerne auf diese Seite, um umfassende Informationen zur OLED-Branche zu erhalten. Für Content-Partnerschaften oder weitere Informationen kontaktieren Sie uns!

Neueste Artikel

-

Der ultimative Leitfaden zur OLED-Industrie: Marktanalyse, Hauptakteure und zukünftige Trends (Ausgabe 2025)

Der ultimative Leitfaden zur OLED-Industrie: Marktanalyse, Hauptakteure und zukünftige Trends (2025 Edition)

-

Bestes OLED-Display 2025 – Der ultimative Guide

Discover the top OLED displays of 2025 with our ultimate guide. Explore cutting-edge technology, AMO

-

Exploring OLED Technology: Beyond Traditional Displays (2025 Update)

Was ist eine OLED? Ein Leitfaden für organische Leuchtdioden (2025)

-

IPS-Anzeigemodus: Das Rückgrat der modernen TFT-LCD-Technologie

Entdecken Sie die Vorteile des IPS-Anzeigemodus in TFT-LCDs, einschließlich breiter Betrachtungswinkel, überlegener Farbe

-

OLED- vs. IPS-Displays: Ein umfassender Leitfaden zur Auswahl der richtigen Technologie

Entdecken Sie die Unterschiede zwischen OLED- und IPS-Displays. Erfahren Sie, welche Technologie bessere Farben bietet,

Empfohlene Produkte

-

1,93" OLED-Display I2C 368x448 Industrie-Panel

Das 1,93-Zoll-AMOLED-Modul (Modell BR193103-A1) von Shenzhen Brownopto Technology bietet einen zentralen Vorteil:

-

2,06-Zoll-OLED-Display | Auflösung 410×502 | 600 Nits | SPI-Bildschirm

Das 2,06-Zoll-AMOLED-Displaymodul ist speziell für raue Industrieumgebungen konzipiert und bietet

-

3,92" OLED-Display I2C-Schnittstelle 1080 × 1240 Auflösung

Produktspezifikationen: BRO392001AAuflösung: 1080x1024Betriebsspannungsbereich: 28VBildschirmgröße: 3,92

-

4,39" OLED-Anzeigemodul I2C-Schnittstelle 568×1210 Auflösung

Das 4,39-Zoll-AMOLED-Displaymodul (Modell BR439102-A1) von (Shenzhen Brownopto Technology

-

5,48" OLED-Anzeigemodul – 1080 x 1920 I2C, MIPI DSI, Industrie

Produktspezifikationen: BRO548001AAuflösung: 1080x1920Betriebsspannungsbereich: 2,8 VBildschirmgröße: 5,4

-

6,01" OLED-Display | High Definition 1080 x 2160 | MIPI-Schnittstelle

Produktspezifikationen: BRO601001ADisplayMode: AMOLED Bildschirmgröße (Zoll): 6,01 Auflösung: 1080x2